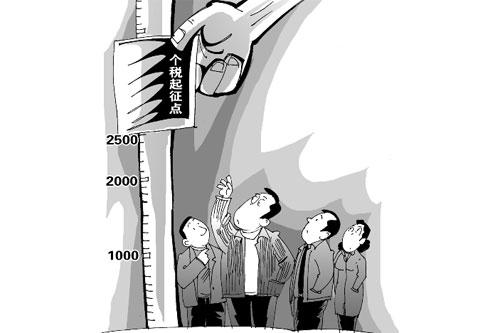

國務院將討論調個稅起徵點 可能調至3千元左右

中廣網北京2月28日消息 據經濟之聲《央廣財經觀察》報道,衣食住行普遍漲價的今天,上調個人所得稅起徵點的呼聲越來越加強烈,現在有好消息了,國務院總理溫家寶昨天在與網民交流時表示,提高個稅起徵點已經被列入國務院的議事日程,本周三國務院常務會議將對此事項進行討論。

溫家寶表示,國務院討論決定以後,將報人大批準。這條措施出來以後,會使整個中低收入的工薪階層受益。

除了提高個稅起徵點之外,個稅改革在“十二五”期間還將繼續推進。據了解,“十二五”期間將對個稅動“大手術”,方向是由目前的分類稅制向綜合與分類相結合的稅制轉變。個稅起徵點調整到多高合適?稅級稅率怎樣設置更能體現公平?在個稅政策中考慮納稅人實際家庭負擔情況的時機是否已經成熟?來聽聽經濟之聲特約觀察員代鵬的評論:

主持人:個稅起徵點調到多少是大家最關心的,您覺得個稅起徵點調到多少合適呢?

代鵬:我們不妨先回顧一下我們國家個稅起徵點調整的歷史。在1980年的時候,當時的起徵點是800元。那個時候能夠達到800元的人數,在整個收入階層中非常少;2006年,800元翻了一番,到了1600元;2008年3月,進一步提高到了現行的2000元作為起徵點。

實際上個稅的起徵點,首先要考慮老百姓的基本收入情況,同時也要考慮生活支出情況。我們的稅收不能以犧牲老百姓基本的生活水平和基本的生活保障為代價,所以,從目前經濟水平來看,我國人均國民收入已經接近了4000美元,在這樣的情況下,我們原來的2000點相對來說,顯得過低了一些。在這個基礎上我們可能要做一些調整,這個調整也不能幅度過大,這樣會導致整個稅收大量地減少,同時也可能會使得我們納稅的群體發生劇烈的波動,這樣反而不利于稅制的穩定。

綜合各方面的情況來看,既要保證民生,同時又要保證稅收基本的穩定。我想起徵點的調控可能調到3000上下比較合適,比如3000上下五百元左右,然後根據具體的相關的情況再來進行調整。也有的同志提到如果我們要是一步達到6000元是不是更好。

主持人:那多解渴啊。

代鵬:那可能對于很多同志來說,是高興的一件事,但是對于我們整體的稅收來說,畢竟會導致稅源大幅度減少,因為我們的稅收還是取之于民用之于民的,取少了自然而然用在老百姓身上的也就少了。

主持人:目前我們個稅起徵點採取的還是一刀切的方式,不論是在北京還是中西部城市,起徵點都是2000元。有一位網友說,應該分地區制定起徵點,發達地區高一些,比如京、滬、廣、深,應該提高到8000以上,這次調整個稅起徵點會不會考慮到這個一刀切的問題?

代鵬:我們國家在具體徵收的過程當中,在各地方執行的過程當中,都會有一些細微的針對相關問題的調整。因為我們國家個稅的徵收實行的是源泉扣繳、分類計徵的方式,所以在執行的過程當中,不同的行業和不同的地區,包括徵管力度等等各方面都是有一些區別的。

沿海發達地區,由于物價比較高,生活水平需要的基本收入相對就比較高,實行差別化是更加合理的,但是可能還是要考慮到,具體稅收徵管的水平和整個國家的經濟發展條件。

目前而言,實行分類和分地區的計徵的方式,條件正在逐漸的成熟當中,我們提出,不妨在一些發達的地區先實行一些試點,當然也可以適當考慮在一些相對來說收入較低較為落後的地區也做一些相應的調整。

主持人:按我國目前的個稅體制,工資薪金所得,適用9級超額累進稅率,從5%到45%不等。有消息說新的個稅改革草案,計劃將現行的9個級別縮減到4-5個,您覺得稅級稅率怎樣設置才能夠體現公平呢?有的專家認為縮減稅級等級是國際通行的做法,您覺得呢?

代鵬:從80年代開始,很多國家都開始大幅度的把稅率等級進行合並。美國1986年稅改之前,曾經有過14級的累進,稅率的檔次過多就降低了稅制的效率,美國在調整過程當中,曾經把14級一下子改到了3級,後來又在實行了三個基本檔次的稅率的基礎之上,又增加了兩個高檔次的稅收的稅率累進的檔次。走得最遠的是俄羅斯,俄羅斯曾經把它整個的個人所得稅的稅率統一定為13%,在這樣的情況之下減輕了稅制本身的復雜給納稅人所帶來的負擔,同時也提高了稅收的效率。

我們目前累進的稅率有利于簡化稅制,同時也有利于稅收的更加公平。稅率的減輕並不意味著我們高等級的稅收累進的稅率大幅度的降低,因為實際上對于高收入而言,他面臨的是較高的累進的稅率,如果把這個稅率根據他的收入狀況來進行必要的調整,可能會導致高收入的人反而在稅率的調整過程當中,所獲得的好處要遠比低稅率的人獲得的好處多。調整肯定是大勢所趨,具體怎麼調整尤其是對于最高稅率和最低稅率的調整還需要再進一步的斟酌。

主持人:很多網友和聽眾都在呼吁說,這次改革最好是以家庭為單位來徵稅,你覺得這個方法目前條件成熟嗎?

代鵬:我們國家目前實行的實際上是源泉扣繳和自主申報結合的這樣一種方式,像美國等國家,它更多的實行的是一種申報的方式,如果想實行申報有一些條件,第一是你稅收的情況跟你收入的情況要比較明晰,同時家庭的收入來源和負擔情況也要相對來說比較明晰。根據我們國家目前的情況,這些條件相對來說不是十分具備。在衡量具體的家庭進行計徵的方面,是未來的發展趨勢,我們不妨可以先做一些探索,比如美國等西方國家在徵收的過程當中,它也是採取一種先徵後返的制度,先把稅收上來之後,根據你的免除額再返回給你相關的退稅。

對于我們國家來說退稅可能對于納稅者來說還是一個很陌生的概念,在這樣一個自主申報的過程當中,往往也可能會出現大量的遺漏,甚至可能出現道德的風險,反而導致新的不公平現象的出現,甚至可能導致大規模的避稅,從而對低收入的納稅人來說,沒法進行稅收籌劃,沒法降低相應的成本,反而使他實際的稅負有一定的增加。

目前來看,在綜合計徵還是在分類計徵上,盡管我們都傾向于綜和計徵,還是要考慮到稅收成本的問題,但從未來的角度來說我們不妨可以通過一種先徵後返來綜合考慮老百姓的負擔,考慮家庭的負擔,這肯定是我們未來稅制的一個發展方向,但是是不是現在執行可能還需要等到時機進一步的成熟。